仲量联行:成都先进制造业办公需求上扬,奢侈品牌双店布局春熙路商圈

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

2022年4月8日,成都——在成渝地区双城经济圈战略背景下,成都正逐步向西部金融中心、内陆地区科技创新中心及国际消费中心迈进。依托金融与科技的双轮驱动以及高消费力的核心优势,再加之即将到来的高质量商业载体,供需两端的不断升级将助力成都商业地产实现长效可持续发展。甲级办公楼市场,供应端短期回落,先进制造类企业需求稳健上扬,市场保持基本平稳态势;优质零售物业市场,高端品牌对成都市场重视有加,呈现春熙路和金融城“双核”多店布局;物流地产方面,受快递快运业整合及短租客户到期退租影响,高标库市场呈现季节性波动;但作为消费品及工业品的运输目的地,成都凭借西南区域货品分拨中转节点优势,长期需求增长基本面难以撼动。

仲量联行华西大区董事总经理乔裕生表示:“成都依托良好的产业发展环境、优质的人力资源及完善的基建配套,发展动力强劲并辐射整个中西部地区。科技创新构建高质量的产业体系,电子信息、生物医药、金融科技等产业发展动能充足,有效支撑办公需求;成都拥有广袤的经济腹地,正以强劲的消费力不断吸引更多品牌商进驻并开设高能级门店;从公园城市‘首提地’到‘示范区’,成都在人居环境建设方面亦走在中国城市前列。从经济动能到科技创新,从消费活力到宜人宜居,成都在迈向国际化大都市的道路上正阔步前行。”

甲级办公楼市场

一季度市场供应端短期回落,天府新区年内或迎甲写供应高峰

受疫情影响,部分子市场项目交付时间再次延期。排名前列季度全市仅新增一个甲级项目——即位于天府新区秦皇寺板块的传化中心,新增办公面积约5.4万平方米。2022年内,天府新区预计将迎来继中交、中铁等项目交付后的第二次供应高峰。全年将新增优质办公面积(含乙级办公楼)约44.0万平方米,板块内高空置压力或将长期存在。

全市空置率呈平稳态势,现代服务业需求持续稳健

2022年初,在政策与资本市场变动的双重影响下,部分重点行业内部仍在继续调整,使得办公楼增量需求环比放缓。排名前列季度甲级办公楼市场净吸纳量录得4.1万平方米,同比下降约1.1万平方米。其中,金融城板块因受到部分房地产企业内部战略调整影响,出现短期空置回升。但随着政策逐步向好,预计这一行业以及相关产业链需求将在今年下半年陆续释放。

增量需求方面,城市经济平稳发展,互联网、保险、律所等现代服务业需求持续稳健。排名前列季度,成都甲级办公楼市场增量需求前三仍为科技互联网(19.5%)、新兴金融(14.9%)以及房地产建筑业(11.5%)。尽管季度内需求有所放缓,但较低的新增供应仍保证了成都市场较低的空置水平。截至季末,成都甲级市场空置率录得19.9%,环比仅小幅上升0.1个百分点。

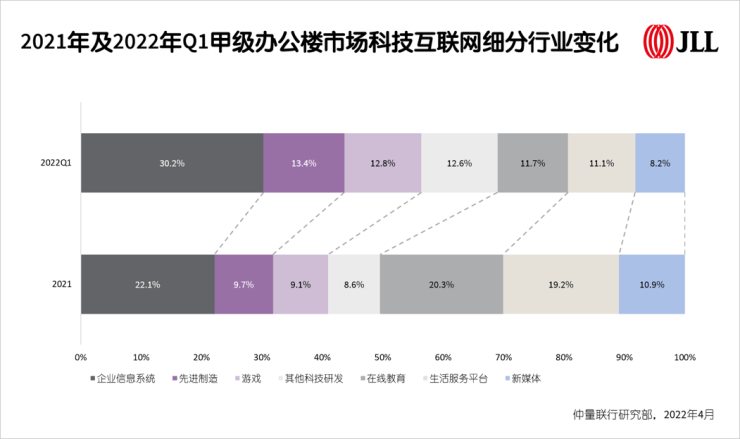

互联网企业需求保持强劲,行业内细分结构再次出现转变

· 受疫情因素影响,众多专注个人消费的互联网企业成长迅猛,成为过去两年成都市场主要需求来源。然而近期受政策与资本市场影响,新媒体、生活服务平台类企业办公需求出现全国性的短期放缓。但游戏行业走势略有不同,成都凭借夯实的游戏产业基础优势,可有效承接该类公司一线城市战略转移的需求。近年来,随着头部企业的持续入驻,成都游戏产业发展势头猛进。

· 先进制造业发展机遇为互联网行业创造全新增长曲线。在智能化浪潮以及碳中和政策推动下,近几年先进制造业高速发展,尤其是在汽车领域。根据中汽协数据,2021年我国新能源汽车销量354.5万辆,同比增长1.6倍。同时,近期石油价格的波动倒推新能源汽车以及其上游端的芯片制造需求急速攀升。于传统办公楼市场而言,承接先进制造业的软件开发职能部门入驻成为市场新趋。在一季度新增科技互联网需求中,来自先进制造类企业的办公需求首次跻身第二位置,占比高达13.4%,仅次于传统软件开发企业。而先进制造类型企业对楼宇硬件、区位以及办公内部空间的不同需求正成为市场新关注点。

季度内需求相对放缓,预计未来部分区域将激发新一轮市场竞争

租金方面,面对季度内相对放缓的需求端以及即将到来的大量新增供应,部分仍有去化压力的业主于本季度率先采取价格策略。排名前列季度,成都甲级办公楼平均租金环比微幅下跌0.3%,至季末报100.5元/平方米/月。进入第二季度后,甲级办公楼市场保守预计将新增27.6万平方米可租赁面积。仲量联行成都商业地产部总监邓艳萍表示:“对于成熟板块而言,新项目的交付将有效缓解区域内房源紧张问题。而对于仍处于较高空置的板块而言,前瞻性行业预判以及灵活的商务条款值得业主方重点关注。”

优质零售物业市场

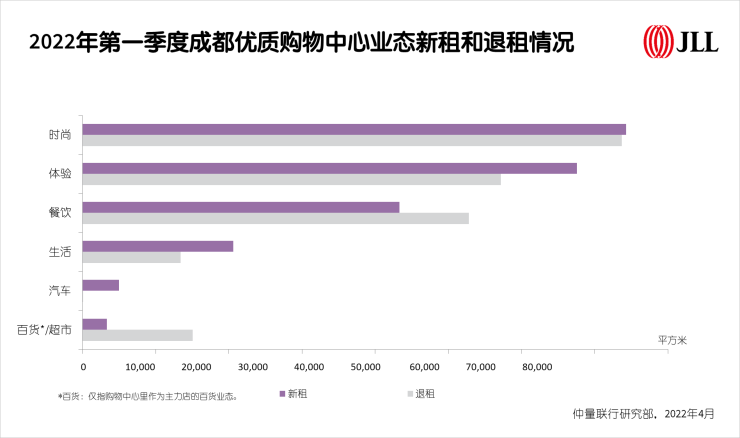

一季度零售物业市场表现平稳,录得一个项目开业

排名前列季度,全市仅蓝润摩里中心开业,新增约5.6万平方米;百货持续收缩,新世界百货营业16周年后退出成都市场,全市总存量至1,032万平方米。年初,疫情反复对客流造成一定影响,购物中心影院和高楼层区域的大型餐饮退租、换租更加频繁。部分超市优化门店布局,关闭业绩不佳的门店。同时,成都多个区县中小学提供课后延时和周末托管服务,对购物中心儿童教育培训需求的减少导致业态收缩,全市优质购物中心空置率环比上升0.4个百分点,至9.3%。租金方面,核心商圈持续引入高端品牌提档升级,非核心商圈加强对美妆、汽车、运动等业态的引入,成熟优质项目租金表现总体平稳,全市优质购物中心首层平均租金报389.2元/平方米/月,环比小幅上升0.2%。

奢侈品牌加码在蓉布局,餐饮品牌加速更迭,新能源汽车需求表现亮眼

· 奢侈品牌呈现春熙路和金融城“双核”多店布局。过去两年成都IFS和太古里均实现两位数增长,良好的业绩表现和市场活力令奢侈品牌再次加码成都市场。随着成都更多高端项目落地,奢侈品开始呈现春熙路和金融城“双核”多店布局。作为传统商务区的春熙路,坐拥IFS和太古里,凭借项目稀缺性、建筑形态差异化、头部品牌聚集效应等因素吸引了越来越多奢侈品牌在商圈内多店布局,包括Louis Vuitton、Gucci等品牌均开启“双店”模式。同时,优质区位也成为新晋品牌优选,如Graff西南首店进驻IFS;CREED、 BOUCHERON西南首店落户太古里等。而作为新兴商务区的金融城正成为高净值客群集中地,in99、SKP(即将开业)等优质载体为奢侈品牌布局城南创造条件。今年,FRED成都二店、Chrome Hearts西南首店、MISSONI全国二店均亮相in99。预计随着SKP开业,城南奢侈品矩阵将进一步完善,再度巩固成都零售第三城地位。

· 餐饮品牌加速更迭,外来餐饮首店拓展成都市场。2022年1-2月,成都餐饮收入实现240.6亿元,增长1.5%。相比疫情前2019年1-2月餐饮收入实现156.3亿元,增长23.7%,特别量保持增长,但增速明显下滑。疫情反复加快行业汰弱留强速度,也让更多优质区位有了换租的可能,如Chikalicious、namacocoa等部分外来餐饮企业择机进入成都市场。

· 超半数优质购物中心引入新能源汽车品牌。2021年,成都新增推广新能源汽车10.8万辆,增量全国第六;全市累计系能源汽车保有量26.6万辆,居全国第七、中西部排名前列。季内,成都购物中心出现更多新兴新能源汽车品牌入驻,如飞凡、极氪、欧拉以及新能源车集合店智电世界等。购物中心良好的消费环境和客群辐射力,为新能源汽车快速匹配客群及提升品牌知名度,亦有效促使更多新晋品牌进驻购物中心。

城东城南将迎新项目集中供应,大运会契机构筑消费新动能

2022年,成都预计将迎来近百万新增供应。聚焦城东,蓄势超十年的攀成钢板块将在二季度迎来环贸ICD开业,补足区域内商业少有。城南板块,下半年将迎来SKP等优质项目开业,将吸引更多国际一线品牌进驻。此外,以大运会为契机,成都将有望迎来更多如公园绿道等消费新载体,激发消费新动能。

仲量联行华西区研究部总监朱建辉表示:“成都作为国家中心城市之一,零售辐射能力强,消费客群基数大,且居民消费意愿强烈。良好的消费市场基本面是成都消费数据持续增长的动力。今年在运动经济倡导的消费新理念下,借助大运会带来的消费契机,鼓励更多优质开发商、运营商和品牌方投资运动消费板块,为成都带来健康品质生活的新消费体验。”

物流地产市场

高标库市场呈现季节性波动,长期需求基本面依然向好

2022年排名前列季度,易商青白江产业园交付使用,市场新增可租赁面积3.8万平方米。

高标库租赁市场开年出现短暂波动。一方面,受疫情影响,企业仓库租赁计划出现放缓。另一方面,去年下半年为备战双十一和年末促销旺季,多个零售商及其第三方物流企业采取季节性短租仓库,亦于今年初到期退租。

此外,自2021年下半年开始,随着顺丰收购嘉里物流,极兔收购百世快递及京东物流收购德邦,快递快运业市场整合逐步加速,不少快递起家的物流企业纷纷通过收并购切入快运版图,助其迅速跻身全物流产品服务商。上游业务整合传导至下游仓储布局,季内参与收并购的快递快运企业逐渐开启仓库整合,合并同区域仓库设施。至季末,全市净吸纳量受多方因素影响录得负值,市场整体空置率环比上升3个百分点至13.2%。

虽然排名前列季度高标库新增需求有所放缓,但长期来看,成都作为区域中心城市的物流枢纽地位依然难以撼动。2021年成都GDP和社零消费区域占比均超过15%。七普数据显示2010至2020的十年间,成都市人口占西南五省(四川、重庆、贵州、云南、西藏)的比重从7.3%上升至10.3%。2021年成都常驻人口继续保持高增长势头,同比增加24.5万人,领跑全国各主要城市。人口基数为未来零售消费长期增长提供有力支撑,也使成都成为西南地区最核心的货品消纳地。因此从货物最优运输路线及较高分拨效率的角度来看,成都作为区域C端消费品和B端工业品的运输目的地,具备强劲的西南区域货品分拨中转节点优势。短期租赁波动难以动摇业主对于中长期仓库需求增长的信心,故市场平均净有效租金环比保持平稳,报22.3元每平方米每月。

2023年起,成都新增供应将显著回落,高标干仓由增量市场转为存量市场

据仲量联行统计数据显示,自2023年开始,成都高标干仓集中供应将告一段落。新项目的大幅减少,也将有效降低市场的租赁竞争。预计至2023年末,成都干仓平均空置率将降至7.7%,存量市场特征显现,带动高标干仓从过去长期的租户市场向中性市场过渡。而与此相对,未来两年成都高标冷库市场供应显著攀升,其中冷链物流产业聚集度较高的青白江子市场,高标冷库总存量将达到16万平方米。仲量联行华西区产业与物流服务部总监尤鹏伟表示:“未来业主争夺租户的主战场将从干仓转移至冷库。集中供应下,冷库也将步入与干仓相似的发展轨迹——即高性价比项目入市带动租户扩租和升级需求释放,高标冷库市场渗透率将快速提升。”

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。