“绿档”房企爆雷!3亿理财产品到期未兑付,监管部门出手

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

11月3日下午,有不少网友在社交平台爆料称,佳兆业集团(01638.HK)理财产品到期,却无法如期兑付。

11月4日,佳兆业方面回应称,近日,由锦恒财富发行、佳兆业集团担保的产品出现兑付逾期。佳兆业集团已排名前列时间与锦恒财富沟通,共同商讨兑付方案,坚决履行好社会责任。

此外,深圳监管部门将于11月5日召开专题会议,讨论花样年、佳兆业两个企业流动性问题。目前,已由深圳住建局负责通知佳兆业和花样年参会。

2015年,佳兆业曾因未能支付两笔美元债券的利息,成为排名前列美元债违约的内地房企。如今,再次面临流动性危机的佳兆业还能转危为安吗?

“旧改之王”佳兆业爆雷

回应:有能力和办法偿还

公开资料显示,佳兆业集团成立于1999年,2009年12月在港交所上市,侧重于城市更新项目,有“旧改之王”之称。集团旗下拥有佳兆业集团(1638.HK)、佳兆业美好(2168.HK)、佳兆业健康(0876.HK)、佳兆业资本(0936.HK)、佳云科技(300242.SZ)等多家上市平台。

11月3日下午起,不少网友在社交平台爆料称,佳兆业理财产品逾期。甚至有网友贴出了相关理财产品客户服务群中发布的通知。网传信息称,因佳兆业流动性出现问题,到期的理财产品出现逾期,之后的产品情况也不容乐观。

11月4日,佳兆业集团回应称:

近日,由锦恒财富发行、佳兆业集团担保的产品出现兑付逾期。佳兆业集团已排名前列时间与锦恒财富沟通,共同商讨兑付方案,坚决履行好社会责任。今年以来,受严峻的房地产市场环境和国际评级机构下调评级等多重不利因素影响,佳兆业集团的流动性遇到少有的压力。集团一直积极筹措资金,加快沉淀资产去化等措施,全力解决当前遇到的问题。佳兆业集团将与锦恒财富尽快确定兑付方案,并向投资人公布。

据经济观察网报道,11月4日上午8时,部分理财产品的投资者聚集在佳兆业的办公地深圳嘉里中心寻求兑付方案,随后,交流场地转移至友谊酒店。现场涉及近千名投资人,理财产品总金额约127亿元。

佳兆业行政总裁麦帆现场确认,过去一年,佳兆业在经营上确实遇到困难,之前一直坚持完成对金融机构、合作方、财富产品的兑付,不过从10月29日开始,佳兆业遭遇了“阶段性的难以为继”,因此无法给投资者兑付应有的本息。

随后,佳兆业集团董事局主席郭英成与现场投资人音频连线表示,其现在因为身体原因在医院,佳兆业是负责任的公司,请投资人相信佳兆业有能力和办法还钱,希望大家稳定下来,给佳兆业时间,佳兆业尽快给出方案。

投资者要求郭英成给出明确的时间表和资产处置计划,郭英成表示,下午会出方案。

另据澎湃新闻报道,深圳监管部门将于11月5日召开专题会议,讨论花样年、佳兆业两个企业流动性问题。目前,已由深圳住建局负责通知佳兆业和花样年参会。

11月4日收盘,佳兆业集团的股价跌幅超过15%,跌至历史低位附近;其12月到期的美元债券价格跌至62美分。

投资者对房地产开发商的担忧也再次爆发,多家地产开发商遭遇“股债双杀”。

从股市来看,截至收盘,中国奥园(03883.HK)跌7%,新城发展(01030.HK)跌5.38%,中国恒大(03333.HK)跌3.28%,碧桂园(02007.HK)跌3.69%。

从在岸债券市场表现来看,截至收盘,“19禹洲02”跌逾19%,“20奥园01”跌近13%,“20世茂G1”跌逾10%,“20金科01”、“20世茂G3”跌逾9%,“20融创01”跌近8%。

投资人多为佳兆业业主

发行方锦恒财富是何方神圣?

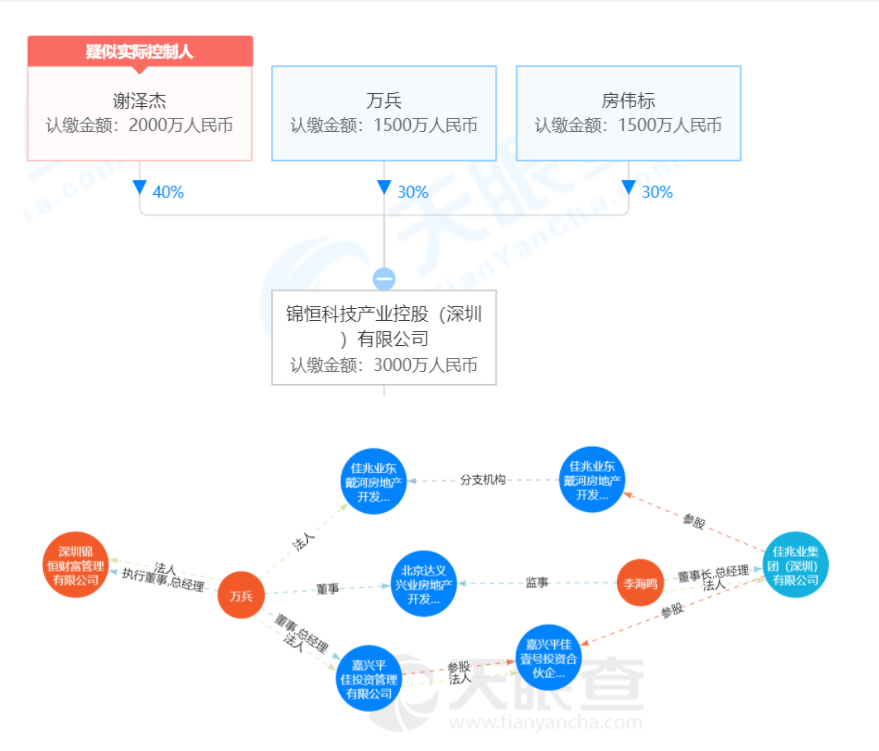

佳兆业逾期的理财产品发行方,为深圳锦恒财富管理有限公司(以下简称“锦恒财富”)。目前,锦恒财富的官网及微信公众号均已更名为“锦恒产控”。

其官网显示,锦恒产控成立于2016年,致力于成为投资者长期可信赖、行业先进的多元化产业投资机构。服务高净值客户超2万名,累计管理资产规模超过300亿元。

据中国基金报报道,参加现场交流的多位投资人表示,锦恒财富发行的理财产品,底层资产都是佳兆业的项目,佳兆业作为担保,相关的产品较低是30万元起投,大多是50万元起投,现场也有个别投了4000万元、5000万元的投资者。据悉,10月30日到期的几个产品中,目前只兑付了3000多万元,还有3亿元到期无法兑付。现场有投资者表示:“3个亿都兑付不了,我们这些后面到期的,还能兑付吗?”

还有投资人介绍,锦恒财富是佳兆业理财的主要渠道,其实也是佳兆业的销售。而大部分投资者都是佳兆业的业主,此外还有不少为佳兆业员工。就在9月份,佳兆业还在销售相关的产品。

锦恒财富在微信公众号中强调,锦恒财富是佳兆业集团的战略合作伙伴。2021年5月13日,佳兆业集团于与锦恒财富签署战略合作协议,双方将由单一合作,进入紧密合作、共谋发展的新阶段。

天眼查显示,锦恒财富股东均为自然人,并非佳兆业旗下。然而,两家公司之间却存在一定关系。

值得注意的是,锦恒财富法人兼总经理万兵,曾在佳兆业集团出任高管。

据佳兆业2015年12月24日的公告,万兵于2009年4月加入佳兆业并担任投资及发展部总经理,自2015年6月起任佳兆业集团的执行副总裁,2015年12月起任首席财务官。

如果锦恒财富确为佳兆业关联公司,那么佳兆业集团可能涉及自融。未经国家有关主管部门批准,非金融机构进行的自融行为涉嫌非法经营,同时也很有可能触犯刑法规定的集资诈骗罪、非法吸收存款罪。

三道红线均达标

“绿档”房企背后的债务风险

从财务情况来看,在爆雷之前,2021年的佳兆业似乎是一个冰与火的矛盾体。

一方面,佳兆业半年报显示,公司净负债率为93.7%,自2017年以来实现八连降;剔除预收账款的资产负债率为69.9%,现金短债比为1.53倍,“三道红线”全部达标,由2020年末的“黄档”转为“绿档”房企。

截至2021年10月31日止10个月,佳兆业总合约销售约为人民币957.4亿元,总合约建筑面积约为5,587,263平方米,分别同比增加约23.2%及24.1%。

另一方面,即将到期的债券又为佳兆业带来诸多质疑。

根据Wind数据,佳兆业美元债规模达153亿美元,紧随恒大之后。

佳兆业2021年半年报显示,今年上半年,佳兆业融资性现金流净额,从去年同期的93.37亿元,大幅减少至-498万元。与此同时,佳兆业从银行及其他的借款获得的款项为80.92亿元,同比减少31.47%;而其通过优先票据所得的款项净额为163.38亿元,同比增加55.20%。

10月14日,佳兆业在澄清未兑付10月9日美元债利息等不实传闻时,曾表示计划提前回购部分2021年12月7日到期的优先票据。

然而提前回购没能提振投资人的信心,佳兆业美元票据遭华人置业(00127.HK)“割肉”抛售。华人置业公告显示,10月19日至25日,先后累计抛售佳兆业发行的美元票据,本金金额合计1.55亿美元,造成亏损7.92亿港元,折合约1.02亿美元。

此外,10月18日,穆迪将佳兆业评级由B1下调至B2,且将评级列入负面观察,并预计佳兆业在未来6-12个月流动性将减弱并增加融资风险。11月1日,穆迪再次将佳兆业评级从“B2”下调至“Caa1”。同时,将其发行债券的高级无抵押评级从“B3”下调至“Caa2”,评级展望调整为“负面”。

10月27日,惠誉和标普同时将佳兆业评级从B下调至CCC+。评级机构给出理由是,未来一年佳兆业美元债到期规模达到32亿美元,再融资存在重大风险。

来源:红星新闻APP

原标题:“绿档”房企佳兆业爆雷!3亿理财产品到期未兑付,监管部门出手

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。